12 april 2017

“We should not develop a habit of retreating to the harbour whenever we encounter a storm, for this will never get us to the other side of the ocean.”

President Xi Jinping at Davos world economic forum 2017

Wereldeconomie

Macro-economisch lijkt het steeds beter te gaan met de wereld. Recente statistieken zijn robuust. Consumentenuitgaven in de VS groeiden met 3,5% ten opzichte van het laatste kwartaal in 2016. De recent gerapporteerde winsten van Amerikaanse bedrijven stegen in het vierde kwartaal van 2016 met 9,3% ten opzichte van een jaar eerder. De macro-economische situatie in Europa verbetert ook; werkeloosheid is over de afgelopen 24 maanden bijna 2% gedaald, banken verstrekken voorzichtig weer additionele leningen aan het bedrijfsleven en de sentimentgraadmeters van inkoopmanagers zijn ook sterk positief. Daarnaast lijken de stimulusmaatregelen van de Europese Centrale Bank door te gaan. De meeste opkomende economieën staan er aanzienlijk beter voor dan twaalf maanden geleden, toen de markt werd overschaduwd door zorgen om kapitaalvlucht uit China. Japan toont nog weinig robuuste verbetering.

Op politiek gebied is er buitengewoon veel geschreven over de Amerikaanse President zijn eerste twee maanden in het ambt. Onze inschatting is dat, gezien de zakenlieden met internationale interesses die hij om zich heen heeft verzameld, de protectionistische maatregelen mee zullen vallen. Verwachtingen zijn hooggespannen voor zijn beloften, maar de uitvoering blijkt uitdagender dan hij het grote publiek heeft doen geloven. De Amerikaanse overheid is een kleiner deel van de economie in vergelijking met andere ontwikkelde landen en het ziet ernaar uit dat de private sector reeds voor de inauguratie goed presteerde. Dit kan de private sector blijven doen, ondanks de reuring in het witte huis. Politieke ontwikkelingen in Europa zoals de Nederlandse verkiezingen zijn als positief ontvangen door financiële markten en de dreiging van de extremere partijen in de grote Europese landen lijkt verminderd. Politieke onzekerheden blijven echter boven de regio hangen. We houden vast aan ons standpunt dat, hoewel het uiteenvallen van de EU een scenario is waar we een lage kans aan toerekenen, de gevolgen groot zouden zijn. Eén van de lessen van 2016 is dat de politiek zich moeilijk laat voorspellen. In andere regio’s is er ook reden voor de markt om gunstig gestemd te zijn. Onder andere een belangrijke regionale overwinning van president Modi in India en presidentiële termijn verlenging in Japan voor premier Abé. Daarnaast is onze verwachting dat het geplande Chinese partijcongres in oktober ervoor zorgt dat de overheid tot die tijd de economie zal stimuleren.

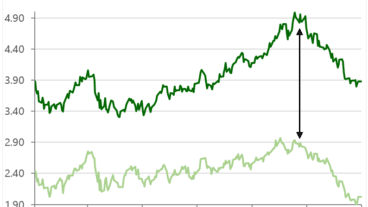

Om het bovenstaande te vertalen naar een beleggingsbeleid worden ook de waarderingen van de verschillende beleggingcategorieën en geografieën in acht genomen. Deze waarderingen blijven hoog. Allereerst aandelenmarkten, in ontwikkelde landen noteren deze over het algemeen dicht bij hun historisch hoogtepunt. Een voorbeeld is de Dow Jones die in het eerste kwartaal de grens van 20.000 punten heeft doorbroken, maar inmiddels al dichterbij 21.000 staat. Het kan geconcludeerd worden dat het gunstige macro-economische beeld deels ingeprijsd is in de markt. Aandelenmarkten in opkomende markten hebben recent beter gepresteerd dan door ons verwacht. Ten tweede, de obligatiemarkt lijkt echter nog niet overtuigd van hogere inflatie. Hogere inflatieverwachting is zichtbaar in de aandelenmarkten waar kapitaalintensieve sectoren goede recente aandelenkoersontwikkelingen hebben getoond. De huidige inflatieverwachting is circa 2,1% voor de VS, maar het rendement op tienjarige Amerikaanse staatsobligaties is 2,4%. Met een dergelijke inflatieverwachting zouden Amerikaanse staatsobligaties nog een klein procent hogere rente moeten geven. Daarbij komt de consensusverwachting dat de Amerikaanse centrale bank nog twee renteverhogingen doorvoert dit jaar. De verwachte rentestijging zorgt ervoor dat er weinig koerswinst op obligaties kan worden verwacht. Tot slot, winstverwachtingen voor bedrijven zijn hoog. Het zou gunstig zijn voor koersen als de gemiddelde verwachte winstgroei van 21% in de VS en 25% in Europa uitkomen, maar het laat veel ruimte voor bedrijven om de markt teleur te stellen.

Beleggingsstrategie

De lichte overweging in aandelen heeft goed gepresteerd, maar vooral de selectie van individuele aandelen zoals Investor AB, Uniper, ASML en Apple heeft veel bijgedragen aan het verslaan van de referentie index over het eerste kwartaal. Voorlopig houden wij de overweging in aandelen aan omdat de relatieve waardering van beleggingscategorieën in het voordeel is van aandelen. Binnen obligaties is een deel van de portefeuille geïnvesteerd in korte US Dollar obligaties. Voorts wordt er in Euro obligaties meer renterisico genomen. De hoge allocatie in liquiditeiten blijft gehandhaafd omdat de creditrentevergoeding relatief aantrekkelijk is. Vastgoed heeft een neutrale allocatie gezien deze aandelen met de rentestijging in het vierde kwartaal 2016 reeds een aanzienlijke correctie hebben gehad. De allocatie in goud blijft gehandhaafd, mede vanwege de aanhoudende politieke risico’s. De diversificatie uit de Euro in fundamenteel sterke valuta’s wordt ook gehandhaafd, deels ter afdekking van het risico van de vele Europese verkiezingen, maar ook omdat rentevergoedingen hoger zijn in enkele andere valuta’s. Portefeuilles blijven overwogen in US Dollar, Zweedse & Noorse Kroon, Singapore Dollar en Zwitserse Frank.