Rondom deze tijd van het jaar schrijven vermogensbeheerders en banken vooruitzichten voor de aankomende twaalf maanden. Begin 2023 waren vrijwel alle banken overtuigd van een neergaande economie. Daaruit volgden voorspellingen voor negatieve beursrendementen. Wij schetsten toen ook een voorzichtig beeld, maar met de kanttekening dat beurzen kwartalen vooruitkijken en dat het sentiment volgens de AAII-index al zeer laag was. Economieën en financiële markten verrasten positief in 2023.

Begin 2024 zijn banken behoorlijk gedraaid qua vooruitzicht. De meerderheid verwacht dat centrale banken erin slagen de economie af te remmen zonder een recessie te veroorzaken, een “soft landing”. Banken zien de hogere rentes wel als aanhoudend groot risico. Veel recessievoorspellingen zijn over het meevallende 2023 simpelweg vooruitgeschoven. Is dit dan eindelijk het juiste moment om “uit de beurs te stappen”?

In antwoord daarop kijken wij naar verwachting en positionering van beleggers. Maar hoe bepalen wij deze? Vooruitzichten van banken zijn een datapunt. Een ander datapunt is de eerdergenoemde AAII-index. Deze geeft weer dat 51% van de Amerikaanse particuliere-beleggers denkt dat de beurs over zes maanden hoger staat. Laaken heeft toegang tot allocatiedata van 250 vermogensbeheerders met in totaal $690 miljard onder beheer. Zij hanteren nu gemiddeld cashniveaus van 4.5%, in lijn met het 24-jaars gemiddelde. Beheerders houden meer cash aan wanneer zij risico’s zien. Het gemiddelde cash niveau was 4% eind ‘21 en bijna 6% eind ‘22. Wij denken dat particulieren relatief positief zijn, maar dat professionele beleggers nog steeds gematigd zijn.

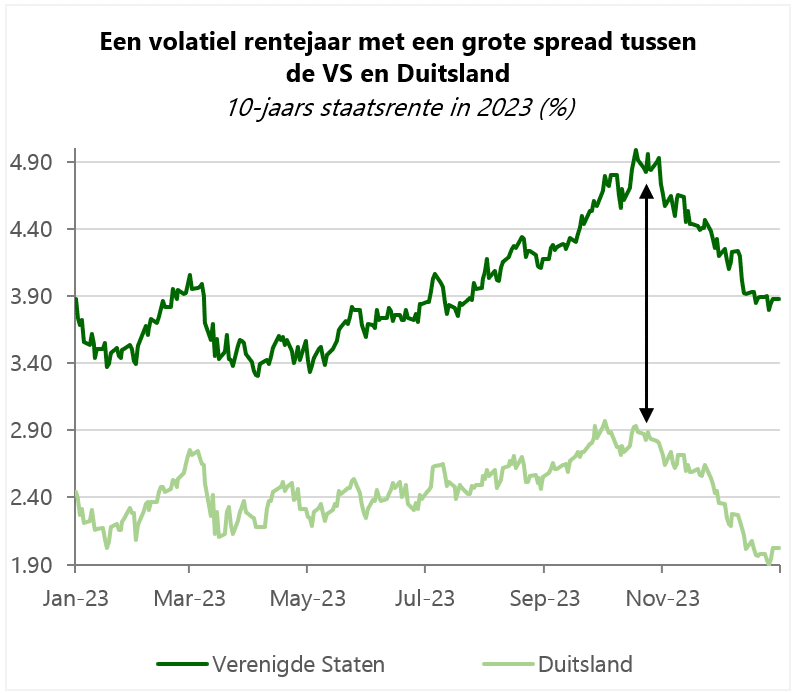

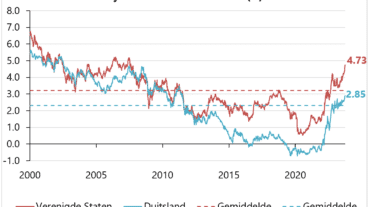

Behalve verwachting en positionering, is het rentebeleid van groot belang. De 10-jaars rente in zowel de VS als de eurozone is in de eerste 9 maanden van het jaar 2023 gestegen, maar in de laatste 3 maanden fors gedaald. Per saldo bleef de rente in de VS gelijk op 3.9% en daalde de Duitse rente van 2.5% naar 2.0%. De Amerikaanse centrale bank (Fed) geeft aan dat het, afhankelijk van inflatiecijfers, waarschijnlijk de beleidsrente zal verlagen in 2024. Daarop reageerden Amerikaanse en Europese rentes sterk. Ook de termijnmarkt prijst nu een forse daling van de beleidsrente in van ~1.5% in 2024. Wij zijn voorzichtiger en verwachten dat een dergelijke rentedaling met name in Europa mogelijk langer op zich laat wachten vanwege de volgende punten:

Ten eerste blijft de arbeidsmarkt nog krap met historisch lage werkloosheidscijfers in zowel de VS (3.7%) als in de eurozone (6.5%). Dit leidt tot opwaartse druk op de lonen, hogere loon-prijsspiraal risico’s en mogelijk langer aanhoudende inflatie (“higher for longer”). Bij tegenvallende inflatiecijfers kunnen centrale banken renteverlagingen moeilijker doorvoeren. Ten tweede loopt de ECB in onze optiek achter op de Fed. Sinds 1994 convergeert de 2-jaars rente in de Eurozone en de VS telkens opnieuw, maar sinds de snellere en grotere rentestijging in de VS is dit verschil nu bijna 2%. Tot slot meldde ECB-president Lagarde recent, in tegenstelling tot de Fed, “nog totaal geen rentedalingen te hebben besproken”. Een dalende rente in de VS hoeft niet automatisch te leiden tot eenzelfde daling in de eurozone.

Obligaties en liquiditeiten

Wij blijven terughoudend met renterisico. De lange rente in de eurozone is laag ten opzichte van de verwachte inflatie. In de VS is het reële rendement (na inflatie) wel aantrekkelijk, maar niet voor Europese beleggers vanwege valutarisico. Het additioneel rendement op bedrijfsobligaties is relatief hoog, en derhalve hebben solide bedrijfsobligaties onze voorkeur boven staatsobligaties. Ook bedrijfsobligaties met iets langere looptijden (5-10 jaar) kunnen interessant zijn. Wij evalueren risico/rendement altijd kritisch. Deze verhouding is sinds 2021 verbeterd door de sterke rentestijging in 2022 en de afnemende inflatie in 2023.

Zakelijke waarden

Wij handhaven een neutrale weging in zakelijke waarden. Hoewel indices veelal hoger staan dan een jaar geleden, zien wij nog steeds aantrekkelijke kansen in de markt. De S&P 500 is sterk gedreven door Nvidia en zes andere technologiebedrijven. Zonder de veelbesproken “magnificent seven” is waardering een stuk minder hard gestegen. De uiteenlopende waarderingen zijn gebruikt om hoger gewaardeerde holdings af te bouwen en posities in relatief aantrekkelijk gewaardeerde ondernemingen op te bouwen. Zo hebben we recent Lowe’s, Rentokil en Rightmove bijgekocht. De laatste onderneming vormt ook de thesis van dit kwartaal. Het is tevens een goed voorbeeld van actief beleggen zoals Laaken het ziet. Wij volgen al onze holdings en houden ontwikkelingen bij in onze database. Het aandeel van Rightmove daalde doordat een grote onderneming een kleine concurrent van hen overnam. Wij evalueren in dergelijk geval de risico’s en na contact met de CFO, besloten wij gebruik te maken van deze daling om de positie sterk uit te breiden.

Onze relatief grotere blootstelling aan private equity ondernemingen zoals KKR heeft dit jaar sterk bijgedragen aan het rendement van de Laaken portefeuilles. Er ging veel media-aandacht uit naar de problemen van deze bedrijven met het ophalen van kapitaal, maar dit was niet het geval bij KKR. Wij spraken het bedrijf in December 2023 in New York. Zij vertonen groei van het vermogen onder beheer. Pensioenfondsen kiezen gevestigde namen zoals KKR omdat zij een lang trackrecord hebben. Voorts heeft KKR een groot team dat operationele verbeteringen bewerkstelligt bij portefeuille bedrijven. Wij verwachten dat kapitaalstromen naar private markets aanhouden. Een aandeel in deze bedrijven verschaft ons blootstelling aan de management fees en performance fees, zonder vast te zitten voor >10 jaar wat het geval is voor investeerders in deze private equity. Liquiditeit blijft een zeer belangrijk criteria van Laaken.

De positie in goud is in het vierde kwartaal 2023 gereduceerd naar onderwogen.