6 oktober 2016

“In dat geval, zullen er vrij snel geen kamelen meer over zijn.”

Antwoord van zijn adviseurs op het idee van de kalief Umar ibn al-Chattab (kalief tussen 634 en 644) om geld te maken van de kamelenhuid.

Wereldeconomie

De zomermaanden zijn zeer positief geweest voor aandelen en bedrijfsobligaties. De Laaken portefeuilles hebben daarmee over het kwartaal een goed rendement behaald. Vooruitkijkend is ons beleggingsvooruitzicht niet veel gewijzigd en blijft deze gematigd positief voor de ontwikkeling van de wereldeconomie. Tegelijkertijd zijn wij terughoudend om meer risico te nemen vanwege de hoge waardering van financiële markten. In de komende vier alinea’s worden onze vooruitzichten per regio besproken.

De VS staat er van de ontwikkelde markten het beste voor. Positieve consumentenstatistieken, een recent forse daling in voorraadniveaus en een minder groot effect van de afnemende investeringen in de olie-industrie duiden op een verbetering van de economie. Financiële markten kunnen echter tegenstrijdig reageren op positief economisch nieuws omdat het de kans op een verdere renteverhoging van de Amerikaanse Centrale Bank vergroot. Terwijl in de VS wordt geprobeerd de rente voorzichtig te verhogen blijven de Japanse en Europese centrale banken naar onze verwachting een ongekend ruim monetair beleid voeren. Dit verschil in beleid geeft ons vertrouwen om de aanzienlijke positie in US Dollar genoteerde effecten in de portefeuilles aan te houden. De Amerikaanse verkiezingsuitslag zal naar verwachting weinig impact hebben op het vooruitzicht voor de financiële markt, maar kan voor veel volatiliteit zorgen.

Ons marktbeeld voor Europa verbetert. Veerkracht na de uitslag van het Britse referendum in de waardering van aandelen betekent echter niet dat structurele problemen zijn verholpen. Goede Duitse bedrijvigheidscijfers en positievere Europese leningsstatistieken bieden tegenwicht aan doorlopende grote onzekerheden zoals de gevolgen van de Britse referendumuitslag, politiek risico door aanstaande referenda/verkiezingen in onder andere Italië, Frankrijk en Duitsland evenals problemen bij een aantal Europese banken. Overheidsfinanciën verbeteren in enkele EU landen, Duitsland is in staat belasting te verlagen en Nederlandse en Duitse overheidsschuld neemt recent af.

Japan blijft teleurstellen, maar de sterke balansen van de bedrijven en de vastberadenheid van de Japanse Centrale Bank om via stimulus inflatie te bewerkstelligen blijven de voornaamste redenen voor onze positie in de aandelen van Japanse exporterende bedrijven.

Opkomende financiële markten hebben een recente opleving meegemaakt. De zorgen om hervormingen in, en uitstroom van gelden uit China zijn ten opzichte van het begin van dit jaar geluwd. De vooruitzichten voor India en Indonesië zijn in onze optiek het aantrekkelijkst. Een mogelijke renteverhoging in de VS kan hier tot een correctie leiden. Mocht dat gebeuren dan overwegen wij een positie in Azië op te bouwen. De stijging van de aandelen in Latijns Amerika lopen vooruit op de politieke ontwikkeling aldaar en wij zijn terughoudend om daarin mee te gaan.

Uitgelicht: goud

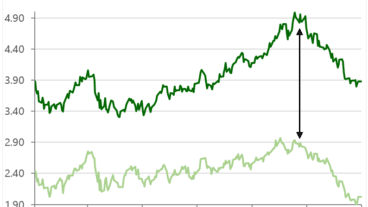

Sinds begin dit jaar is goud de best presterende beleggingscategorie met een rendement in Euro’s van meer dan 20%. Dit jaar is de goudkoers opgelopen van 1051 naar 1319 US Dollar. Goud heeft eind 2011 op een hoogtepunt van bijna 1900 US Dollar gestaan en heeft daarna een forse daling doorgemaakt. Laaken heeft in de meeste portefeuilles een positie van ruim 6% in goud tezamen met het aan goud gecorreleerde aandeel Royal Gold. Ondanks de forse stijging handhaven wij deze positie om de volgende redenen: Ten eerste is de verwachting dat de vraag naar goud gestaag toeneemt; centrale banken wereldwijd blijven per saldo koper van Goud en de groeiende middenklasse in China en India is in potentie ook een bron van meer vraag. Ten tweede zal een mogelijke rentestijging in de VS naar onze verwachting gering zijn, wat de kosten voor het aanhouden van goud, de rente die daardoor niet op liquiditeiten wordt verdiend, niet veel doet toenemen. Tot slot dient goud als diversificatie voor het geval dat geopolitieke risico’s in de wereld materialiseren.

Beleggingsstrategie

Allocatie in aandelen is in de sterke aandelenmarkt licht gereduceerd. Binnen obligaties is een significant deel van de portefeuille geïnvesteerd in US Dollar obligaties. Voorts wordt er in Euro’s een langere gemiddelde looptijd aangehouden dan in US Dollar vanwege het verschil in centrale bank beleid. De hoge allocatie in liquiditeiten blijft gehandhaafd omdat de creditrentevergoeding relatief aantrekkelijk is. Vastgoed heeft een neutrale allocatie gezien deze aandelen profijt moeten hebben van de langer durende lage rente. Portefeuilles blijven overwogen in beursgenoteerde private equity ondernemingen omdat de geselecteerde ondernemingen in staat zouden moeten zijn winstgroei te behalen. De allocatie in goud is in de voorgaande alinea toegelicht. De diversificatie uit de Euro in fundamenteel sterke valuta’s wordt gehandhaafd. Portefeuilles zijn overwogen in US Dollar, Noorse Kroon, Singapore Dollar en Zwitserse Frank.