3 januari 2018

“If populism is remaking capitalism, it seems so far to be a moderate recalibration.” Zanny Milton Beddoes (editor–in-chief, the economist – December 2017)

Wereldeconomie

Waar 2016 veel extreme uitslagen kende met een golf van populisme is 2017 relatief geleidelijk verlopen en hebben verscheidene verkiezingen voor financiële markten gunstig uitgepakt. 2018 belooft politiek een interessant jaar te worden. Meerdere grote (geo)politieke ontwikkelingen die zich moeilijk laten voorspellen liggen in het vooruitzicht. Het daadwerkelijke uittreden uit de Eurozone van Groot-Brittannië, de aanhoudende dreiging uit Noord-Korea en de Italiaanse verkiezingen in maart 2018 zijn enkele voorbeelden. Daarnaast zijn er ook mogelijk onverwachte politieke ontwikkelingen. Zo was er bijvoorbeeld nergens sprake van uitgesproken zorgen om de eenheid van Spanje rond deze tijd een jaar geleden. Het geeft enige fiducie dat financiële markten veel van dergelijke ontwikkelingen in 2016 en 2017 goed hebben doorstaan.

Ons macro-economische basisscenario blijft ongewijzigd. De wereld staat er goed voor. Zeer zelden liggen groeiverwachtingen voor alle economieën in de wereld volgens het IMF zo dicht bij elkaar en wordt voor dusdanig weinig landen een recessie verwacht. Ondernemersvertrouwen is op een hoog niveau voor alle grote economieën en consumentenvertrouwen trekt verder aan. Inflatieverwachtingen blijven laag voor de VS en Europa. Lage toename in bedrijfsinvesteringen hebben economische groei in de afgelopen jaren laag gehouden. Mochten die verder aantrekken dan kan 2018 positief verrassen.

In 2007 was de consensusverwachting voor 2008 echter ook dat alle voornaamste economieën zouden groeien. Daarom blijven wij de volgende drie risico’s nauwgezet volgen: Allereest blijft China, zoals al enkele jaren, een bron van zorgen. Private, niet financiële sector schuld omvat nu meer dan 200% van het bruto binnenlands product, wat de economie kwetsbaar maakt voor dalende vastgoedprijzen of lagere economische groei. Ten tweede blijven de, in eerdere beleggingsvooruitzichten uiteengezette, structurele problemen in Europa voortduren waarbij overheden niet uit hoge schuldensituaties kunnen komen middels inflatie vanwege de munteenheid. Tot slot is naar onze inschatting het voornaamste risico voor 2018 een te snelle verkrapping van het nog altijd ruime monetaire beleid van de centrale banken in de wereld. De meeste recessies zijn historisch gestart door verkrapping van monetair beleid en de retoriek van de centrale banken in de wereld beweegt het afgelopen jaar steeds meer richting een strikter beleid. Mocht een recessie zich voordoen dan zijn de middelen van de centrale banken om hier iets aan te doen gelimiteerd. Balansen van centrale banken zijn reeds groot door opkoopprogramma’s en rente blijft historisch laag.

Financiële markten

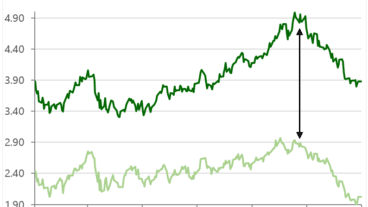

De markten zijn geholpen door monetaire stimulus die langzaam wordt afgebouwd. Aandelenwaarderingen zijn op een historisch relatief hoog niveau. De Amerikaanse aandelenmarkt is sinds 2009 in de één-na langste opgaande periode ooit. Gemiddelde wereldwijde bedrijfswinst-groeiverwachting voor 2018 is ruim 20% en de hoge verwachtingen van het afgelopen jaar zijn voor een groot deel waargemaakt. Dit geeft ondanks de hoge waardering vertrouwen om in aandelen belegd te blijven. De volatiliteit die wordt ingeprijsd in de markt is zelden zo laag geweest. Beleggers voorzien weinig problemen en risicosentiment is positief. Dit is een bron van zorgen omdat dit sentiment zou kunnen omslaan.

Inflatie exclusief energie en voedsel in de westerse wereld ligt nu tussen 0.9% en 1,8%. Met een dergelijke inflatie zou tienjarige obligatierentevergoeding van 3% passend zijn. Omdat de daadwerkelijke rente daar nog ver onder ligt zijn wij terughoudend om binnen obligaties met laag kredietrisico lange looptijden op te zoeken en prefereren wij bedrijfsobligaties en obligaties met variabele rente.

Gezien de verwachting dat inflatie op een dergelijk niveau blijft, kunnen vastgoed-aandelen een goede bron zijn van additioneel lopend rendement in de portefeuilles.

Beleggingsstrategie

De beleggingsstrategie is het aflopen kwartaal niet gewijzigd. De lichte overweging in aandelen houden wij aan. De relatieve waardering van beleggingscategorieën blijft in het voordeel van aandelen en de hoge waarderingen kunnen voortduren. De selectie van individuele aandelen is daarbij belangrijk en heeft de laatste jaren tot goede relatieve prestaties geleid. Binnen obligaties is een deel van de portefeuille geïnvesteerd in korte US Dollarobligaties en wordt er ook in de obligatieportefeuille bedrijfsrisico opgenomen. De hoge allocatie in liquiditeiten blijft gehandhaafd omdat de creditrentevergoeding ten opzichte van korte obligaties met laag kredietrisico in Euro relatief aantrekkelijk is. Vastgoed heeft een neutrale allocatie. De allocatie in goud blijft gehandhaafd, voornamelijk als verzekering tegen aanhoudende politieke risico’s en een mogelijke toename van volatiliteit.

De diversificatie uit de Euro in fundamenteel sterke valuta’s wordt, ondanks valutaverliezen de afgelopen maanden, gehandhaafd. Onder andere ingegeven door positieve renteverschillen en divergerend centrale bank beleid blijven wij positief over de US Dollar. Portefeuilles blijven overwogen in US Dollar, Zweedse, Deense & Noorse Kroon, Singapore Dollar en Zwitserse Frank